本帖最后由 云大考研 于 2022-2-9 09:58 编辑

学姐介绍: 欣欣学姐,21级拟录取云大金融专硕,双非院校一战上岸,初试成绩380+,专业课成绩110+,专业课基础扎实,备考经验丰富,合理安排复习时间,对专业课和公共课的复习都有良好的心得和独到的见解。

431金融专硕回忆版真题

1、名词解释 今年的真题,我们看了之后都觉得比较简单。因为不了解大家的做题情况,所以大家可以根据我给大家讲的真题来估分。 首先,在考前我给我带的学生强调过,一定要去背红宝书上的必背名词解释,从今年考察到的真题内容来看,八个名词解释有五个属于红宝书上的内容。

分别是: ①货币乘数(红宝书必背名词解释36); ②系统性风险(红宝书必背名词解释31); ③资本配置线(红宝书必背名词解释28); ④直接标价法(红宝书必背名词解释3); ⑤市盈率(红宝书必背名词解释48)。

真题一:系统性风险 答:系统性风险是由那些影响整个金融市场的风险因素所引起的,这些因素包括经济周期、宏观经济政策的变动等。 这类风险影响所有金融变量的可能值,无法通过分散投资相互抵消或削弱,因此又可称为不可分散风险。 系统性风险的特点是: 对整个股票市场或绝大多数股票普遍产生不利影响。系统性风险造成的后果带有普遍性。系统性风险可以用贝塔系数来衡量。

2、简答题 考察的四个简答题中,有两个是我们红宝书上的内容。

分别是: ①我国货币供应量的层次划分(红宝书必背简答题48); ②宏观审慎监管及其主要内容(红宝书必背名词解释25);

真题一:我国货币供应量的层次划分 针对我国货币供应量的层次划分:

1、目的: 使政府决策者能够通过控制关键货币来执行国家的宏观经济政策

2、依据: 金融资产的流动性, 即货币性“流动性” 是指金融资产在不损失价值的前提下转换为现实购买力的能力。

3、我国币层次划分: MO=流通中现金; M1=MO+企业活期存款+机关团体存款+农村存款+个人持有的信用类存款; M2=M1+城乡居民储蓄存款+企业存款中具有定期性质的存款+外币存款+信托类存款+证券客户保证金存款+住房公积金中心存款+非存款类金融机构在存款类金融机构存款; M3=M2+金融债券+商业票据+大额可转让存单等第二部分。

3、计算题 今年的计算题相对简单,而且在我之前的计算专题课的PPT中也有涉及到。

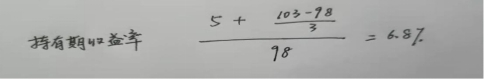

真题一:假设某种债券面值100元,期限5年,年利率5%,按年复息,其投资者在第一年年初以98元市价买进债券,并在第三年年末以103元卖出,计算该投资者的持有期收益率(保留后两位)。

答:

今年的计算题考得很简单,持有期收益率我们讲过三次,分别是在基础课、强化课和计算题专题课,因为这个内容是最基础的,在云南大学出现金融专硕这个专业时,就考了这个内容。

4、论述题 今年考查的两道论述题均属于红宝书上的内容: ①常规货币政策工具的特点与相对优势(红宝书第八章货币政策工具); ②当前决定我国人民币汇率的主要因素(红宝书必备简答题3)。

真题一:常规货币政策工具的特点与相对优势 答:常规货币政策工具包括: 存款准备金率政策、再贴现政策、公开市场业务。

1、法定存款准备金率 存款准备金率政策是指中央银行对商业银行等存款金融机构的存款规定存款准备金率,强制性地要求其按照规定的比例计提并上缴存款准备金。法定存款准备率通常被认为是货币政策的最猛烈的工具之一。

(1)政策效果 ①法定准备率由于是通过货币乘数影响货币供给,因此即使准备率调整的幅度很小,也会引起货币供应量的巨大波动。 ②即使存款准备率维持不变,它也在很大程度上限制了商业银行体系创造派生存款的能力。 ③即使商业银行等存款机构由于种种原因持有超额准备金,法定存款准备金的调整也会产生效果:如提高准备金比率,实际上就是冻结了一部分超额准备金。

(2)局限性 ①由于准备率调整的效果较强烈,不适合作为日常的货币政策操作工真。 ②它的调整对整个经济和社会心理预期都会产生显著的影响,以致使得它有了固定化的倾向。 ③存款准备金对各类银行和不同种类的存款的影响不一致,因而货币政策实现的效果可能因这些复杂情况的存在而不易把握。

2、再贴现政策 再贴现政策是指中央银行通过变动再贴现率,影响商业银行从中央银行获得再贴现贷款的数量,从而对货币供给量发生影响。

再贴现政策一般包括两方面的内容: 一是再贴现率的调整;二是规定向中央银行申请再贴现的资格。

前者主要着眼于短期,即中央银行根据市场的资金供求状况,随时调低或调高有关利率,以影响商业银行借入资金的成本,刺激或抑制资金需求,从而调节货币供应量。

后者着眼于长期,对再贴现的票据以及有关贷款融资的种类和申请机构加以规定,如区别对待,可起抑制或扶持的作用,改变资金流向。

(1)政策效果 ①利率的变动在一定程度上反映了中央银行的政策意向,有一种告示效应。如利率升高,意味着国家判断市场过热,有紧缩意向;反之,则意味着有扩张意向。这对短期市场利率常起导向作用。 ②通过影响商业银行的资金成本和超额准备来影响商业银行的融资决策。

(2)局限性 ①不能使中央银行有足够的主动权,甚至市场变化的走向可能违背其政策意愿。商业银行是否愿意到中央银行申请再贴现或贷款,申请多少,取决于商业银行的行为。如商业银行可通过其他途径筹措资金而不依赖于从中央银行融资,则中央银行就不能有效地控制货币供应量。

②利率高低有限度。在经济高速增长时期,利率无论多高,都难以遏止商业银行向中央银行再贴现或借款;在经济下滑时期,利率无论多低,也不见得能够调动商业银行向中央银行再贴现或借款的积极性。

③对法定准备率来说,贴现率和有关利率比较易于调整,但频繁地进行调整也会引起市场利率的经常波动等。

3、公开市场业务

公开市场业务是指中央银行在金融市场上买进或卖出有价证券,以改变商业银行等存款金融机构的准备金数量,进而影响货币供给量和利率,实现货币政策目标的一种政策措施。公开市场操作在金融市场发达的国家是最重要的、也是最常用的货币政策工具。

(1)政策效果 ①中央银行能够运用公开市场业务,影响商业银行准备金,从而直接影响货币供应量。 ②公开市场业务使中央银行能够随时根据金融市场的变化,进行经常性、连续性的操作。 ③通过公开市场业务,中央银行可以主动出击,不像贴现政策那样,处于被动地位。 ④由于公开市场业务的规模和方向可以灵活安排,中央银行有可能用以对货币供应量进行微调,而不会像存款准备金的变动那样,产生震动性影响。

(2)局限性 ①需要一个具有相当深度、广度的发达的金融市场,短期国库券数量必须达到一定的规模,这些条件在许多发展中国家是不具备的。 ②必须有其他政策工具的配合。一个极端的例子是,如果没有存款准备制度,这一工具也无从发挥作用。

希望大家在接下来的时间里好好准备复试,预祝大家一战成硕!

|